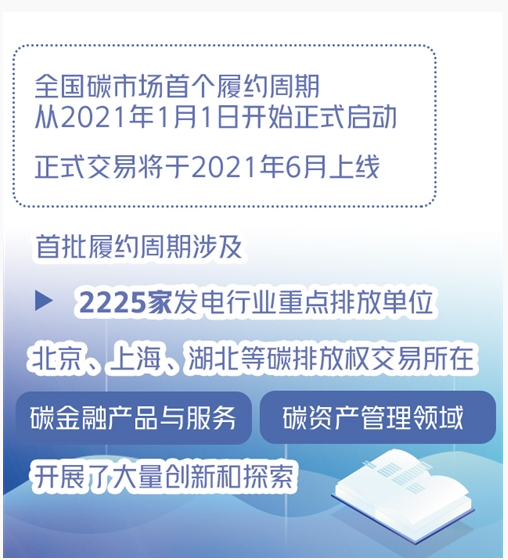

近年来,我国的碳排放权交易已经在多个省份进行试点。北京、上海、湖北等碳排放权交易所在碳金融产品与服务、碳资产管理领域开展了大量创新和探索。以湖北碳市场为例,截至目前碳排放累计成交量达3.47亿吨,成交额81.39亿元,交易规模、企业参与度等指标居全国前列。

为推动传统产业绿色低碳发展,在政策层面我国着手建立全国统一的碳排放权市场,以强化市场机制对减排的引导作用。今年1月5日,生态环境部通过《碳排放权交易管理办法(试行)》,在全国范围组织建立碳排放权注册登记机构和碳排放权交易系统。全国碳市场首个履约周期从2021年1月1日开始正式启动,正式交易将于2021年6月上线,首批履约周期涉及2225家发电行业重点排放单位。《办法》的出台,标志着我国碳排放权交易市场以及碳金融的发展进入了全新的阶段。

碳金融市场的发展,将为信托业务提供全新的发展空间和机遇。“信托公司开展业务可以横跨货币市场、资本市场、实业产业,既可以开展融资类、投资类业务,还可以开展事务管理类业务,对于各类碳金融业务模式,均可以通过信托计划实现业务落地,有着极为广阔的发展空间。”国家金融与发展实验室副主任曾刚在接受经济日报记者采访时表示,碳信托是碳金融的一个细分领域,是碳金融的业务与信托的融合,例如,碳资产托管服务信托、碳资产投资信托等业务,这些碳金融创新是信托公司开展信托业务的全新发展方向。

对于多数信托公司而言,碳金融业务具有较强的创新性。信托公司开展碳金融业务的探索,目前仍面临一些困难。曾刚表示,第一,碳资产价格的投研能力有所欠缺。多数信托公司对碳资产价格的历史变动缺乏深入研究,这将极大地制约各类碳金融业务的落地;第二,开展碳金融业务应争取后台评审团队对碳资产价值的认同。如果前台业务部门与后台评审团队对碳资产市场价值具有不同的观点,将影响到抵押率或质押率的确定。

当前,虽然信托公司开展碳金融业务面临较多困难,但开展碳金融业务将有助于我国经济实现绿色低碳发展,活跃碳排放权交易市场。

曾刚表示,信托公司可遵循由易到难的思路,循序渐进开展碳金融业务。首先,短期内以碳资产抵押、质押贷款信托和碳资产买入返售信托为业务突破点。这两类业务均为融资类信托,信托公司前台业务部门、后台评审团队对业务模式都相对熟悉,业务开展的难度相对较低。在开展这两类业务的过程中,信托公司前台业务部门、后台评审团队都将逐步建立起对碳资产价格的认知,为后续开展其他业务奠定基础。

其次,将碳资产托管服务信托作为重要的业务发展方向。对于碳资产托管业务,湖北、深圳、广州、福建的碳排放权交易所均已制定相应的业务规则。信托公司以碳资产托管服务信托的形式开展该类业务,可在现有业务规则的框架下进行,业务开展相对有章可循。

最后,将碳资产投资信托作为长期业务探索方向。开展碳资产投资信托对信托公司碳资产价格的投研能力提出了提高的要求。目前我国碳金融衍生产品的发展仍处于初级阶段,碳资产投资缺乏碳期货、碳期权等工具来对冲价格波动风险。因此,碳资产投资本身具有较高的风险。未来,我国全国性碳排放权交易市场建设完善后,碳金融衍生产品充分发展时,碳资产投资业务仍有较好的发展前景,信托公司可将其作为长期业务探索方向。

在信托业进入转型的大背景下,碳金融业务有望成为信托公司重要的业务创新点,为信托公司开辟新的业务领域。